弱小ブロガーですが開業届を出して個人事業主になりました。

「開業届」「個人事業主」「確定申告(税金)」と圧強めの字面が並び正直腰は重かったのですが、いつかはやらなくてはいけないので頑張りました。

この記事では、これから開業届を出すブロガーの方々が少しでも楽になるよう、私の歩いた道も踏まえながら、順を追って色々と書いています。よろしければ参考にしてください。

開業届を出すことにした背景

このブログを開設して半年ほど経ちました。有難いことにアクセスは順調に伸びており、それに伴い収益も少しずつ伸びてきました。

税金面で気を付けなくてはならない年間所得のボーダーは38万円です(副業の方は20万)。ブログを始めた当初は、このラインを超えることは考えてもいませんでしたが、実際は月2万を継続するだけで超えてしまう金額であるため、このブログ以外に他の個人活動の収入も合わせた場合、段々と危うさが出てきました。

特に案件の仕事をさせていただくと普段よりも一気にお金が入ってくるため、気が付いたらボーダーを超えていたというようなことが起こる可能性が一層高まります。

そんなわけで、いつボーダーを超えても良いように青色申告で確定申告ができるよう、弱小ブロガーではありますが、開業届を提出して個人事業主になることにしました。

開業届について

まず開業届について『開業届とは』『メリット』『デメリット』『開業届の出し方』の見出しで解説します。

開業届とは

開業届とは、個人が事業を始めたことを税務署に届け出るための書類です。正式名称は『個人事業の開業・廃業等届出書』といいます。事業開始から1ヶ月以内に提出することが推奨されていますが、期限を過ぎたとしても罰則等が適用されることはありません。

開業届が必要になるケースとしては、次のようなケースがあります。

- 確定申告を青色申告で行う

- 事業用口座の開設

- 事業用クレジットカードの契約

- 海外送金を受ける

- オフィスの契約

- 融資を受ける

前述しましたが、開業届は税務署に提出する書類です。これは所得税と消費税は国税として税務署に提出する必要があるためです。

しかし、個人事業主として事業を継続していると、個人事業税を納税する必要が出る可能性もあります。その場合には、開業届の他に『事業開始申告書』という書類を、各都道府県の税事務所に提出する必要があります。ここでは事業開始申告書については深堀しませんが、一度確認しておくことをおすすめします。

メリット

開業届を出して個人事業主になることのメリットは次のようなものがあります。

- 青色申告での確定申告が可能になる

-

開業届と青色申告承認申請書を提出することで、青色申告での確定申告が可能になります。これにより次のようなメリットがあります。

- 青色申告を選ぶことで65万円の所得控除が受けらる。

- 3年間の損益通算ができる。

- 経費の幅が広がる。

- ビジネス用口座が開設できる

-

開業届を提出する際に屋号を定めておくことで、屋号を名義にしたビジネス用銀行口座を開設できます。これにより次のようなメリットがあります。

- 個人口座とビジネス口座を分けることで経理作業が楽になる。

- 取引先からの信用を得やすくなる。

- 職業の証明になる

-

開業届を出すことで個人事業主を名乗ることができるため、他に専業がない場合には職業の証明にもなります。

これによりクレジットカードの発行を始めとした、職業証明が必要な手続きにおいて有利になります。

デメリット

メリットと同じでデメリットもそれなりにありますが、私にはあまり影響が出るようなものがなかったため、深堀はしていません。よって、ここでは簡単な紹介に留めます。

- 配偶者の扶養から外れる可能性がある。

- 失業保険や各種職業教育制度を受けられなくなる。

- 専業ブロガーは国保になる。

開業届を出す方法

開業届の出し方は大きく分けて2通りあるかと思います。

- 国税庁のHPから必要書類をダウンロードして税務署に提出

-

1つ目は、国税庁のHPから必要書類をダウンロードして税務署に提出する方法です。

国税庁のHPにアクセスして次の書類をダウンロードします。

- 個人事業の開業・廃業等届出書(必須)

- 所得税の青色申告承認申請書(青色申告を行う場合に必要)

- 青色事業専従者給与に関する届出・変更届出書(生計を共にする配偶者や家族に給料を支払う場合に必要)

必要に応じてダウンロードしたら書類に記入して、最寄りの税務署(税務署の所在地などを知りたい方)に提出します。

記入方法がわからない場合はネットで調べるか、必要書類をダウンロードして最寄りの税務署に持って行き、担当の職員の方に教えていただくかになります。

- freee開業などを利用する

-

私はfreee開業を使用して開業届を出しましたので、この記事ではfreee開業を使用した方法を後ほど解説します。

freee開業以外の電子開業届出サービスを利用しても問題ありません。freee意外だとマネーフォワード開業届も有名なようです。

その他に必要なもの

開業届を提出して終わりではなく、提出して個人事業主になることで必要になるものもいくつかあります。ここではそれらを紹介します。

会計ソフト

青色申告をして65万円の所得控除を受けるには複式簿記を付ける必要がありますが、このための知識がない場合には会計ソフトを利用するのがおすすめです。月額で1,000円ほどは掛かりますが、経費での計上が可能であるため、利用して損はないと思います。

会計ソフトの2台巨頭は以下です。

- 会計ソフトfreee

- マネーフォワードクラウド確定申告

詳しい比較が必要であればネットで調べてください。

私はfreee開業で開業届を提出することと、会計ソフトfreeeの方が会計初心者にはおすすめということで、freee製品で統一しています。

比較記事に関してはこちらのサイトが参考になるかもしれません。

ビジネス用口座

必須ではありませんが、個人事業主になることでビジネス用の口座を開設することが可能になるため、お金の出入りを整理する意味でも作っておくことが一般的には勧められています。

個人事業主であるため、ビジネス用口座から生活資金が出入りする分には問題がないようです。ここで重要なことは、ビジネス関連のお金の出入りする場所を、個人口座とは別で一つ用意しておくということです。

ブロガーの方々は楽天にお世話になることが多いかと思いますが、ビジネス用口座も楽天銀行(個人事業主のお客様|楽天銀行)で作ってしまうのも一つの手です。

なお、私は、一先ずビジネス用口座の利用は見送ることにしました。理由については後述します。

ビジネス用クレジットカード

会計ソフトを導入するのであれば、経費となる買い物すべてをクレジットカードで済ませることで、会計ソフト側にデータが残り確定申告が楽になります。またクレジットカードを利用するのであれば、個人(プライベート)用とビジネス用で分けることが望ましいです。

楽天銀行繋がりということで、楽天カードには楽天ビジネスカードというものも用意されています。こちらは年2,000円掛かりますが、これは経費で精算可能です。しかし、注意点があり、楽天ビジネスカードは、楽天プレミアムカード(年11,000円)の保有が必須となっています。

そこで私は、通常の楽天カードを2枚持ちすることで、片方を個人(プライベート)用、もう片方をビジネス用(仮)として使用することにしました。楽天カードは合計で2枚まで持てるため、このように使い分けることもできます。

私はあくまで個人ブロガーであるため経費はそこまでかかりません。よって2枚目の楽天カードで十分だと判断しました。

開業届提出後の確定申告について

実際に青色での確定申告をやる方法については別に調べてください。ここでは「ビジネス口座を作らない」かつ「ビジネス用カードではなく2枚目の個人カードを使用する」場合の確定申告について簡単に書きます。

上記の場合、基本的に経費を事業主借勘定で仕訳します。

事業主借とは「事業用の必要経費を個人のお金で支払う」ことを指します。ビジネス口座ではなく個人口座から経費を支払う、個人口座に紐づけてある個人カードを使用して経費を支払うケースですと、経費を個人のお金で支払っているためこれに該当するようになります。

事業主借勘定で仕訳をするメリットは、購入時に勘定項目に応じて記帳するだけでよく、クレジットカード会社からの引き落とし時の処理がないことです。

事業主借勘定で仕訳するとこのようになります。

- 例1 : 2023/10/10、事業に必要な通信費1,000円をプライベート用のクレジットカードで支払った。

-

日付 借方 金額 貸方 金額 2023/10/10 通信費 1,000 事業主借 1,000 - 例2 : 2023/10/11、事業に必要な消耗品費2,700円をプライベート用のクレジットカードで支払った。

-

日付 借方 金額 貸方 金額 2023/10/11 消耗品費 2,700 事業主借 2,700

一方で、ビジネス口座から支払いをする場合は、購入時と引き落とし時の2回記帳する必要があるため、次のようになります。

| 日付 | 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|---|

| 2023/10/10 | 通信費 | 1,000 | 事業主借 | 1,000 |

| 2023/11/10 | 未払金 | 1,000 | 普通預金 | 1,000 |

よく個人事業主が開業届を出す場合には、ビジネス口座とビジネスカードを併せて用意した方が良いと言われますが、引き落とし口座がビジネス口座の場合は仕訳作業が多くなるというデメリットもあります。また、前述したように、クレジットカードの会社によってはカード取得のために余計な費用が生じる場合もあります。

個人カードで経費を支払うとカード明細から経費を支払うのが煩雑になるとも言われますが、普段使い用とは別の個人カード(年会費が掛からない)であれば、当然のことながらカード明細は分かれていますのでこの問題は当てはまりません。

開業届さえ出していればビジネス口座やビジネスカードはいつでも作れますので、初めからあまり慣れないことを増やしたくないという場合には、私と同じように個人カードの2枚目をおすすめします。

ブロガーが個人事業主になる手順

ここでは次のような手順で手続きを行います。

- freee開業に登録

- 開業届と青色申告承認申請書の作成

- 書類を用意して税務署に提出

freee開業に登録

まずはfreee開業に登録します。サイトにアクセスしたら「開業書類を作る(完全無料)」をクリックします。

メールアドレスとパスワードの入力を求められますので登録。Googleアカウントなども使用できます。

開業届と青色申告承認申請書の作成

続いて表示された画面にて必要事項を入力していきます。

ご自身の基本情報を入力します。入力が必要な情報はこちらです。

入力後の保存を忘れずに。

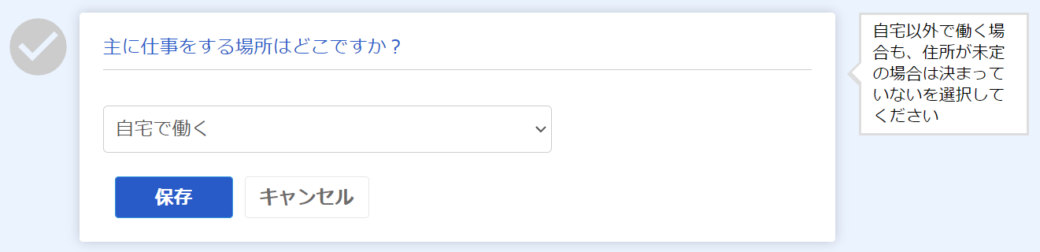

働く場所を選択します。私は「自宅で働く」を選択しました。

入力後の保存を忘れずに。

仕事の種類と概要を入力します。

種類は、ブロガーであれば文筆家、WEB制作、ライターなどで良いようです。開業届を作成する際、実際に足を運ばれた方が、税務署の方々にこう言われたそうです。こちらが参考にしたサイトです。

そんなわけで、私は字面的にカッコいい「文筆業」にしました(入力フォーマットに揃えて、家から業にしました)。概要は「Webライティング」しました(なんでも良いと思います)。

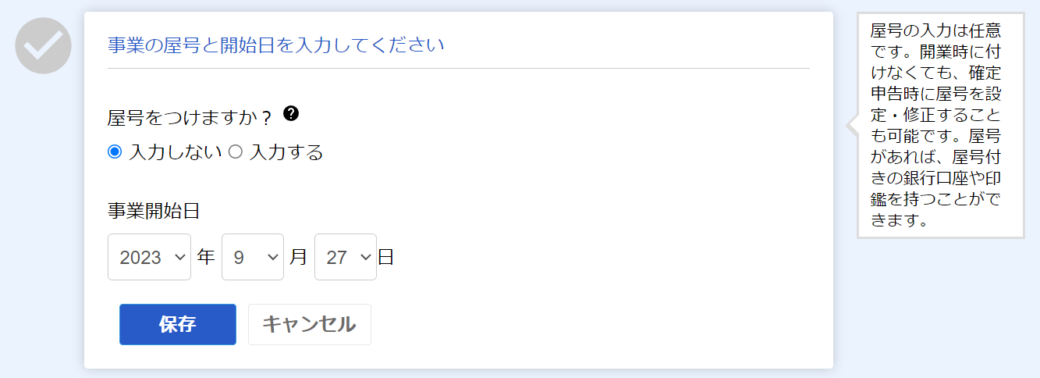

屋号と事業開始日について入力を行います。

画面の補足にあるように個人事業主における屋号の入力は任意です。

2枚目の楽天カードを取得する限りにおいては屋号は不要ですので、カードを使い分けるからビジネス用銀行口座は要らないということであれば、屋号を取らなくても良いかと思います。

その他、屋号について知っておくべきことには次のようなものがあります。

- 屋号を取る場合は、被らないよう可能な限り注意する。

- 屋号の取得、変更や修正は気軽にできる。

- 海外送金を受ける場合には屋号が必要な場合がある。

続いて、事業開始日は、開業から過去1ヶ月以内で選びます。それより先に始めていたとしても問題はありません。

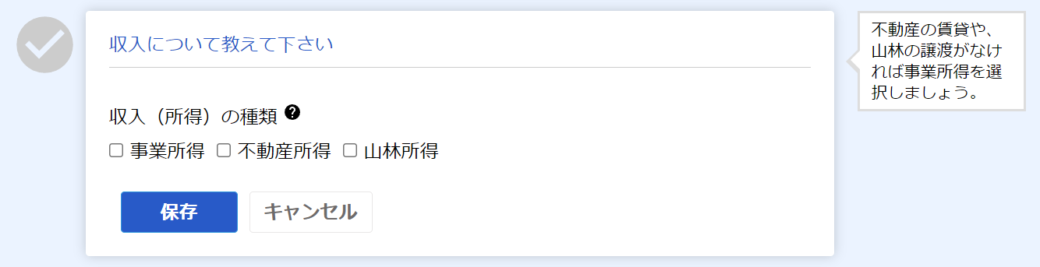

収入の種類を選択します。ブロガーであれば「事業所得」になります。

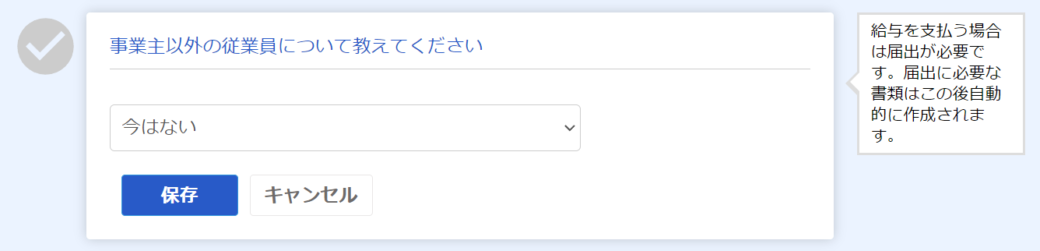

ご自身以外に働き手が居るかの質問です。ご自身のみであれば「今はいない」になります。

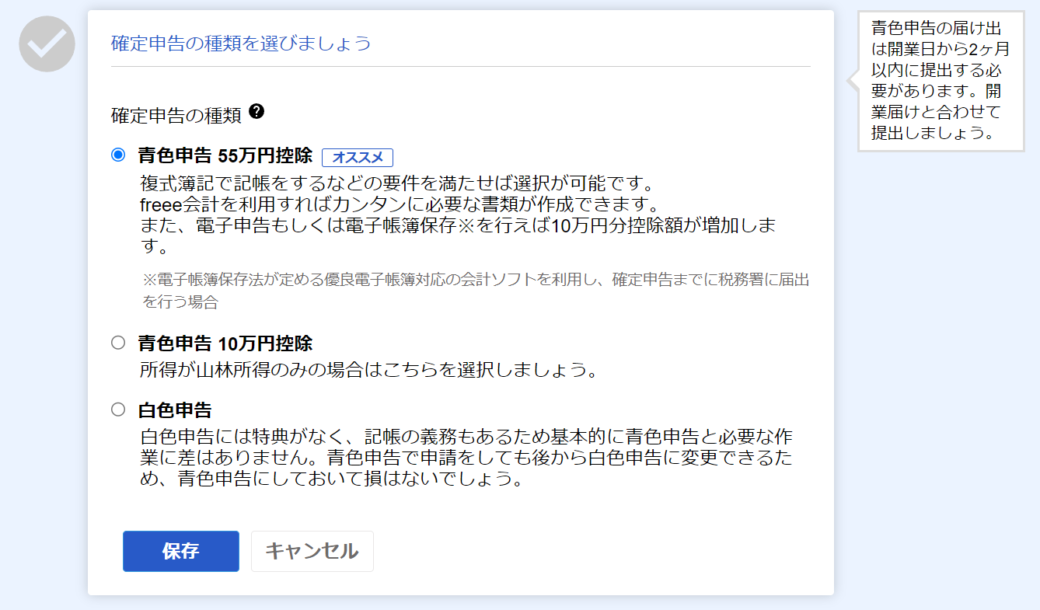

最後は確定申告についてです。「青色申告 55万円控除」がおすすめです。

なお、青色申告承認申請書は、事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。 期限を過ぎた場合は、青色申告できるのは翌年からになります。

この機会に開業届と併せて提出しておくことをおすすめします。

すべての入力を終えたら「次へ」をクリックします。

書類を用意して税務署に提出

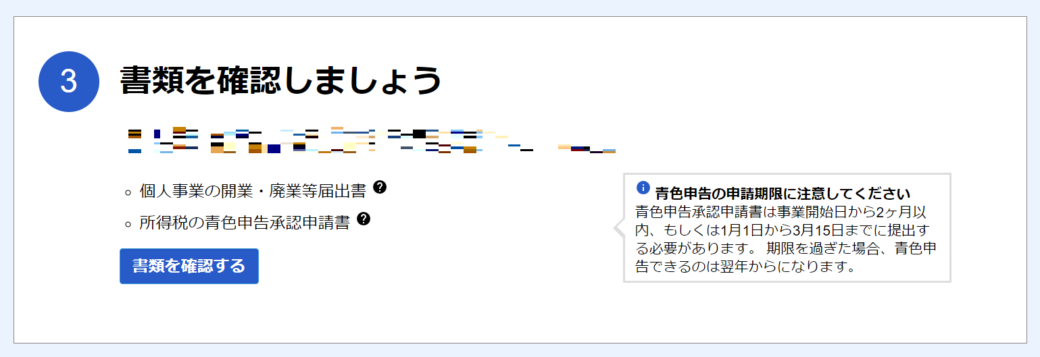

書類の提出に関する画面が表示されます。

お手元にマイナンバーカードとスマホがあるなら「スマホでの電子申請」が一番早くて簡単です。色々不安があるということであれば「税務署で提出」を選ばれると良いかと思います。

「3. 書類を確認しましょう」にて、入力内容の確認をすることは忘れずに。

後は画面の指示に従って進めてください。

以上で、必要な手続きは全て完了です。

さいごに

開業届を提出して、遂に個人事業主になりました。

今年度は確定申告をしなければいけない可能性が高まったことから開業届を出しましたが、それで何か変わったかと言うと何も変わっていない気がします。税金について多少理解が深まったぐらいでしょうか。

なんだかんだ言いながらも個人活動を継続していると、確定申告が必要なラインはスッと超えてしまうようです。才能の有り無し関係なく、続けていれば超えてしまうようなラインに上限が設定されているように感じます。

副業が叫ばれる時代ですので、自分が個人事業主になる機会は増えているのかもしれません。

個人事業主になって終わりではなく、がっぽり稼ぎたいですね。

以上、弱小ブロガー『開業届』を出して個人事業主になる!でした。

次はfreeeの会計ソフトと格闘します。

ちなみに、私と同じで税金なんもわからないという方にはこちらの本がおすすめです。なんかわかった気になります。では。

コメント